Ocena opłacalności inwestycji to analiza opierająca się na mierzalnych parametrach. Metody oceny opłacalności inwestycji składają się z trzech elementów składowych:

1⃣ Korzyść netto

2⃣ Czas

3⃣ Ryzyko

Inwestowanie / Metody oceny opłacalności inwestycji | Data aktualizacji: 25 gru 2021 r.

Pobierz model finansowy

✔ Ocena opłacalności metodą NPV

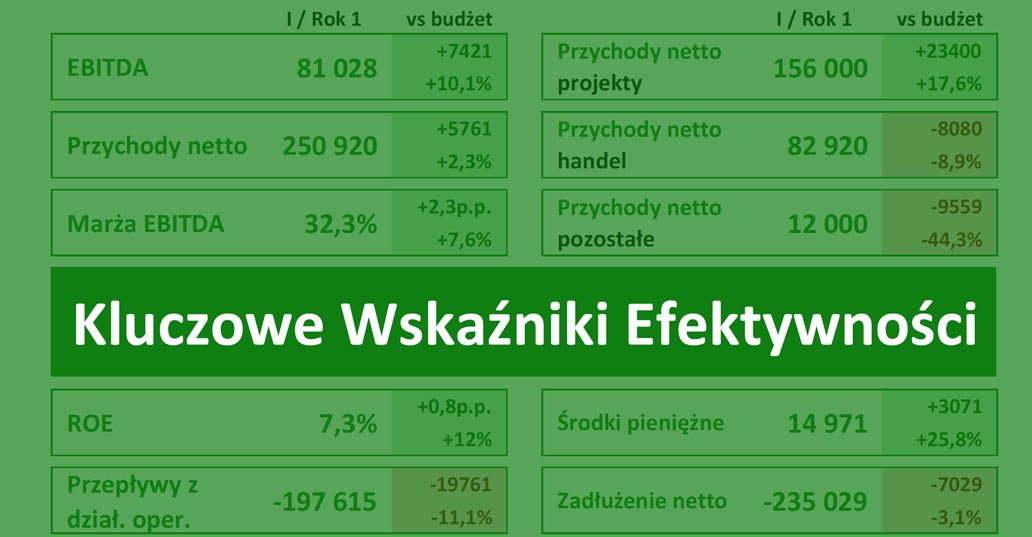

✔ 3 dashboardy KPI

✔ 9 modułów analitycznych

Korzyść netto

Korzyść netto jest różnicą między efektami uzyskanymi z przedsięwzięcia inwestycyjnego, a nakładami i kosztami poniesionymi na jego realizację i funkcjonowanie. Korzyść netto może być wyrażona dwiema wielkościami ekonomicznymi:

☑ zyskiem lub

☑ przepływami pieniężnymi netto

Korzyść netto wyrażona kategorią zysku (ujęcie memoriałowe) obejmuje dwa główne elementy:

✔ przychody

✔ koszty

Z metodologicznego punktu widzenia bardziej złożone jest wyrażanie korzyści netto z przedsięwzięcia inwestycyjnego w formie przepływów pieniężnych. W poniższej publikacji przedstawiłem metody oceny opłacalności inwestycji oraz narzędzie umożliwiające ich wykorzystanie w praktyce.

Metody oceny inwestycji

W klasyfikacji metod bezwzględnej oceny opłacalności inwestycji można zastosować następujące kryteria:

☑ uwzględnianie w algorytmie zmienności wartości pieniądza w czasie,

☑ ryzyko,

☑ zakres przeprowadzonej oceny opłacalności inwestycji.

Przyjmując za kryterium uwzględnianie w algorytmie zmienności wartości pieniądza w czasie, można wyodrębnić:

Metody proste

➡ zysk jest odzwierciedleniem korzyści netto

➡ nie uwzględniają zmienności pieniądza w czasie

Metody dyskontowe

➡ rachunek przepływów pieniężnych netto jest odzwierciedleniem korzyści netto

➡ uwzględniają zmienności pieniądza w czasie

Na poprawność bezwzględnej oceny opłacalności inwestycji mają wpływ trzy czynniki, do których należą:

✔ dobór odpowiedniej metody bezwzględnej oceny opłacalności inwestycji,

✔ właściwe stosowanie metody bezwzględnej oceny opłacalności inwestycji,

✔ właściwa interpretacja otrzymanych wyników.

Metody proste warto stosować w bezwzględnej ocenie opłacalności inwestycji w następujących sytuacjach:

✍ w fazie wstępnej procesu przygotowywania przedsięwzięć inwestycyjnych, tzn. przed dokonaniem rozbudowanej bazy informacyjnej dotyczącej danego przedsięwzięcia inwestycyjnego,

✍ w przypadku krótkiego okresu życia przedsięwzięcia inwestycyjnego,

✍ w przypadku przedsięwzięć inwestycyjnych o niewielkich nakładach, jak i efektach, w tym sensie, że nie wpłyną znacznie na pozycję rynkową oraz sytuację ekonomiczno-finansową przedsiębiorstwa realizującego inwestycje.

Proste stopy zwrotu (rates of return) są relatywną miarą bezwzględnej opłacalności inwestycji i wyrażają relację korzyści netto z danego przedsięwzięcia inwestycyjnego do wielkości zaangażowanego w nie kapitału. Wśród niech można wyróżnić:

ROI

➡ ROI (return on investment) – prostą stopę zwrotu nakładów inwestycyjnych wyrażoną wzorem:

ROI = zysk operacyjny / całkowite nakłady inwestycyjne *100%

Metoda ROI jest interpretowana jako stopa zwrotu z nakładów inwestycyjnych poniesionych na realizację danego przedsięwzięcia, natomiast metoda ROE z punktu widzenia właściciela jako stopa zwrotu z finansowanych przez niego nakładów inwestycyjnych.

ROE

➡ ROE (return on equity) – prostą stopę zwrotu z kapitału własnego wyrażoną wzorem:

ROE = zysk netto / całkowite nakłady inwestycyjne finansowane kapitałem własnym *100%

Wyszczególnione powyżej metody nie stanowią kryteriów decyzyjnych dla decydentów przeprowadzających przedsięwzięcie inwestycyjne, jednak przyjmuje się zasadę ich wartości oraz osiągania wartości większej niż stopa graniczna. Konstrukcja stopy granicznej ma charakter subiektywny i można za nią przyjąć w przypadku metody ROI zwrot z nakładów inwestycyjnych w branży (ROIb). W przypadku metody ROE za stopę graniczą można przyjąć alternatywne stopy zwrotu jako chociażby stopa oprocentowania długoterminowej lokaty bankowej o zapadalności zbliżonej do długości cyklu życia przedsięwzięcia inwestycyjnego.

Okres zwrotu inwestycji

Metoda prostego okresu zwrotu (payback period, PP)- określa długość okresu jaki jest potrzebny, aby nakłady inwestycyjne poniesione na realizację danego przedsięwzięcia inwestycyjnego zostały zrównoważone korzyściami netto generowanymi przez to przedsięwzięcie. Postać algorytmu tej metody wygląda następująco:

➡ PP = nakłady inwestycyjne / (zysk netto + amortyzacja + odsetki)

Ujmowane w liczniku wzoru nakłady inwestycyjne mogą być pomniejszone o wartość kapitału obrotowego netto, wartość gruntów i księgową wartość likwidacyjną. Przyjęcie takiego założenia wynika z faktu, że pierwsze dwa składniki są w całości odzyskiwane w fazie likwidacji przedsięwzięcia inwestycyjnego, natomiast ostatni wymieniony składnik oznacza sytuację, gdy po zakończeniu cyklu życia przedsięwzięcia inwestycyjnego jego aktywa trwałe nie są w pełni umorzone.

PP jest intepretowany jako liczba lat po jakich zainwestowane w przedsięwzięcie nakłady inwestycyjne zwrócą się z uzyskiwanych z przedsięwzięcia korzyści netto. Otrzymany wynik z tej metody może być również porównywany z granicznym okresem zwrotu, za który w tym przypadku może być przyjęty okres spłaty kredytu, czy też średni okres zwrotu z podobnych przedsięwzięć realizowanych w danej branży.

Bardziej złożone ale przy tym bardziej precyzyjne są poniższej opisane metody oceny opłacalności inwestycji:

NPV

Metoda wartości bieżącej netto (net present value, NPV) pozwala określić aktualną wartość przyszłych wpływów i wydatków pieniężnych związanych z ocenianym przedsięwzięciem inwestycyjnym. NPV określa się jako sumę zdyskontowanych oddzielnie dla każdego roku przepływów pieniężnych netto (NCF), zrealizowanych w całym okresie objętym rachunkiem, przy określonym poziomie stopy dyskontowej. NPV wyraża obecną wartość przepływów pieniężnych netto, które zostaną wygenerowane dzięki realizacji rozpatrywanego przedsięwzięcia inwestycyjnego. Rolą decydenta jest również oszacowanie wartości przepływów pieniężnych netto w całym ekonomicznym cyklu życia przedsięwzięcia inwestycyjnego, które zostanie szerzej omówione w dalszej części trzeciego rozdziału. Ogólny algorytm metody NPV przyjmuje postać:

➡ NPV = NCFt(-) / (1+k)^t + NCFt(+) / (1+k)^t

gdzie:

NCFt(-) – ujemne przepływy pieniężne netto w kolejnych okresach t=0 do m cyklu życia przedsięwzięcia inwestycyjnego,

NCFt(+) – dodatnie przepływy pieniężne netto w kolejnych okresach t=m+1 do n cyklu życia przedsięwzięcia inwestycyjnego.

Jednym z podstawowych kroków przed którymi są zobligowani zmierzyć się decydenci wykorzystujący metodę NPV jest ustalenie długości ekonomicznego cyklu życia przedsięwzięcia inwestycyjnego w formule NPV. W praktyce występują dwie odmienne metody pomocne przy realizacji tego zadania, do których można zaliczyć: metodę optymalizującą, metodę normatywną.

Głównym założeniem pierwszej z wymienionych metod jest możliwość wystąpienia dodatkowych korzyści, którą zazwyczaj jest wartość odzyskana, czyli wartość odsprzedaży użytych w danym przedsięwzięciu inwestycyjnym aktywów trwałych. Za wartość odzyskaną można równie dobrze przyjąć wartość końcowa (rezydualna), która jest rozumiana jako kwota, jaką jednostka spodziewa się uzyskać po zakończeniu okresu użytkowania składnika aktywów po odjęciu kosztów jego zbycia.

W celu ustalenia optymalnego momentu zaprzestania eksploatacji przedsięwzięcia inwestycyjnego w metodzie optymalizującej należy obliczyć wartość NPV dla każdego kolejnego okresu, uwzględniając wartość odzyskaną. W tej metodzie należy uwzględnić n okresów (lat), w których będą występowały dodatnie wartości NPV, następnie dla każdego n-letniego okresu należy obliczyć wartość NPV. Formuła obliczania NPV wygląda wówczas następująco:

NPV = NCFt(-) / (1+k)^t + Sn / (1+k)^t

gdzie: Sn – wartość odzyskana w roku n.

Spośród obliczonych wartości NPV należy wybrać wartość największą:

NPVmax = max(NPV1; NPV2; NPV3; NPVn)

Długość ekonomicznego cyklu życia przedsięwzięcia inwestycyjnego wyznacza okres, dla którego wartość NPV jest największa.

Z drugiej strony metoda normatywna zakłada, że długość ekonomicznego cyklu życia przedsięwzięcia inwestycyjnego jest uwarunkowana techniczną możliwością jego eksploatacji. Okres eksploatacji wyznacza okres użytkowania aktywów trwałych o możliwie najdłuższym okresie sprawności technicznej. Przy ustalaniu tego okresu w metodzie normatywnej niezwykle istotne jest uwzględnienie postępu technicznego.

Na podstawnie metody NPV można zbudować obiektywne kryterium decyzyjne, które przyjmuje postać:

NPV > 0 – przedsięwzięcie inwestycyjne jest opłacalne,

NPV = 0 – przedsięwzięcie inwestycyjne można zaakceptować,

NPV < 0 – przedsięwzięcie inwestycyjne jest nieopłacalne (należy je odrzucić).

Metoda NPV wiąże przedsięwzięcie inwestycyjne z długofalowym celem działania przedsiębiorstwa jakim jest wzrost wartości, a co za tym idzie również rozwój przedsiębiorstwa.

IRR

Metoda wewnętrznej stopy zwrotu (Internal Rate of Return) w praktyce jest bardziej znana pod pojęciem IRR, a jest to stopa procentowa, przy której obecna wartość strumieni wydatków pieniężnych jest równa obecnej wartości strumieni wpływów pieniężnych. Wyznacza stopę procentową, przy której wartość bieżąca netto ocenianego przedsięwzięcia jest równa zeru (NPV=0).

1⃣ krok | Ustalenie wartości przepływów pieniężnych netto w kolejnych latach realizacji i funkcjonowania przedsięwzięcia inwestycyjnego,

2⃣ krok | Metodą kolejnych przybliżeń zostają wybrane dwie wielkości stopy procentowej (i1 oraz i2), przy których:

NPV obliczona na podstawie i1 jest zbliżona do zera, lecz dodatnia (NPV(+)),

NPV obliczona na podstawie i2 jest zbliżona do zera, ale ujemna (NPV(-)),

3⃣ krok | Obliczenie poziomu wewnętrznej stopy zwrotu badanego przedsięwzięcia, wykorzystując w tym celu formułę interpolacji liniowej:

➡ IRR = i1 + ( NPV(+) * (i2 – i1) ) / ( NPV(+) + |NPV(-)| )

gdzie:

i1 – stopa procentowa, przy której NPV > 0,

i2 – stopa procentowa, przy której NPV < 0.

Należy przy tym zaznaczyć, że różnica pomiędzy ustalonymi stopami i1 oraz i2 nie powinna być większa niż 1 punkt procentowy, w celu zniwelowania uzyskania możliwego błędu do minimum.

Z nietypową sytuacją przy obliczaniu wewnętrznej stopy zwrotu mamy do czynienia w przypadku, gdy badana inwestycja ma więcej niż jedną IRR. Sytuacja taka może mieć miejsce, gdy w badanym przedsięwzięciu występują ujemne przepływy pieniężne netto nie tylko w początkowej fazie, lecz również w końcowych latach okresu obliczeniowego.

Interpretacja wewnętrznej stopy zwrotu ma dwojaki charakter. Z jednej strony może być źródłem informacji o stopie zwrotu z zainwestowanego w przedsięwzięcie kapitału, natomiast z drugiej odzwierciedla średni ważony koszt kapitału lub krańcowy koszt kapitału, po jakim może być zgromadzony kapitał na sfinansowanie danego przedsięwzięcia inwestycyjnego. Druga interpretacja odnosi się do zasady finansowej, zgodnie z którą zainwestowany kapitał powinien generować wyższą stopę zwrotu niż koszt, po jakim został pozyskany.

Bezwzględne kryterium decyzyjne oparte na wewnętrznej stopie zwrotu zakłada, że przedsięwzięcie inwestycyjne jest opłacalne jeśli IRR jest większe niż graniczna wymagana stopa zwrotu, która określa alternatywną możliwość zaangażowania kapitału w inwestycje na rynku kapitałowym o zbliżonym profilu ryzyka i podobnym okresie zapadalności. Kolejna możliwość sprowadza się do przyjęcia za graniczą stopę zwrotu, koszt kapitału. Im większa jest różnica pomiędzy prognozowaną IRR, a graniczną stopą zwrotu, tym przedsięwzięcie inwestycyjnego ma większy margines bezpieczeństwa finansowego, który informuje w jakim stopniu może się zmienić stopa graniczna lub o jaką wartość może się zmniejszyć wewnętrzna stopa zwrotu przedsięwzięcia, nie prowadząc do ujemnej wartości NPV, a co za tym idzie do nieopłacalności inwestycji.

Metoda IRR uważam za dobre uzupełnienie bezwzględnego kryterium decyzyjnego opartego na metodzie NPV. Stosuję ją głównie w sytuacji, gdy poziom stopy dyskontowej nie został jeszcze określony. Wewnętrzna stopa zwrotu jest wówczas wykorzystywana w charakterze informacyjnym, z tego względu że wyraża graniczną stopę zwrotu, która określa najniższy możliwy do przyjęcia poziom kosztu kapitału.

Czas

Czas jest związany z utratą wartości pieniądza w czasie, jak również długością okresu zamrożenia kapitału w przedsięwzięcie inwestycyjne.

Ryzyko w inwestycjach

W procesie decyzyjnym równie istotne jest określenie ryzyka, które jest nierozerwalnie związane z podejmowaniem decyzji finansowych w przedsiębiorstwie. Jest ono zależne od czasu, a właściwie od długości okresu zaangażowania środków finansowych. Należy przy tym pamiętać, że nie jest to jedyne kryterium wielkości ryzyka.

Ryzyko jest definiowane jako obiektywnie istniejąca możliwość poniesienia szkody, straty lub niepowodzenia w realizacji zamierzonych celów działalności jednostki gospodarczej. W szerokim ujęciu jest definiowane jako:

✍ niebezpieczeństwo niepowodzenia działania,

✍ niebezpieczeństwo błędnych rozstrzygnięć,

✍ niebezpieczeństwo negatywnego odchylenia od celu.

Popularne artykuły

Inwestowanie

Narzędzia analityczne

Motywowanie

Sprzedaż firmy

Inwestycje

W działalności gospodarczej można wyodrębnić trzy główne rodzaje inwestycji:

1⃣ inwestycje rzeczowe – polegają na przyroście lub wymianie materialnych składników majątku trwałego przedsiębiorstwa: maszyn, urządzeń, gruntów, budynków i środków transportu. Wśród nich możemy wyróżnić:

➡ inwestycje nowe (rozwojowe) – zakup lub wytworzenie nowych aktywów, do których możemy zaliczyć: maszyny, urządzenia, nowe maszyny. Tworzenie nie istniejących dotychczas ośrodków produkcji możemy również zakwalifikować do tej grupy, a mogą być nimi : nowe przedsiębiorstwo, filie, oddziały

➡ inwestycje odtworzeniowe – rozumiane jako wymiana zużytych technicznie oraz moralnie maszyn i urządzeń na nowe; zapobiegają wzrostowi kosztów z powodu nadmiernej eksploatacji majątku,

➡ inwestycje modernizacyjne – mające na celu dostosowanie składników majątku trwałego do obecnego poziomu rozwoju technologicznego,

➡ inwestycje strategiczne – zmierzające zarówno do umocnienia osiągniętej pozycji rynkowej przedsiębiorstwa, jak również do utrzymania wypracowanego udziału w rynku. Możemy przy tym wymienić za przykład: otwieranie nowych filii, fuzje z konkurentami, wchodzenie w związki kooperacyjne, jak również dywersyfikacje działalności. Wśród nich wyróżniamy inwestycje defensywne, które dążą do utrzymana wypracowanego udziału w rynku oraz inwestycje ofensywne służące umocnieniu pozycji przedsiębiorstwa na rynku.

2⃣ inwestycje kapitałowe (finansowe) – w instrumenty rynku pieniężnego i kapitałowego. Dotyczą zazwyczaj przedsiębiorstw, które posiadają na tyle duży kapitał, aby można było go lokować w zakup akcji, obligacji lub lokaty terminowe.

3⃣ inwestycje niematerialne – nie są bezpośrednio związane z powstawanie dóbr materialnych czy z operacjami finansowymi, ale obejmują swoim zakresem: badania i rozwój, szkolenie kadr, zaplecze socjalne, promocję i reklamę. Są istotnym elementem uzupełniającym działalność rozwojową przedsiębiorstwa.

Omawiając tematykę inwestowania niezwykle istotne jest również znalezienie odpowiedzi na następujące pytania:

☑ Kto jest odpowiedzialny za proces inwestowania?

☑ Co należy do głównych zadań osoby na omawianym stanowisku?

☑ Czym powinna się kierować osoba podejmująca decyzje inwestycyjne w przedsiębiorstwie?

Pobierz model finansowy

✔ Ocena opłacalności metodą NPV

✔ 3 dashboardy KPI

✔ 9 modułów analitycznych

Zarządzanie procesem inwestycyjnym

Finanse przedsiębiorstwa to pojęcie, które wiąże się z bieżącymi dyspozycjami finansowymi, pozyskaniem kapitału i jego wykorzystaniem. Zarządzanie finansami przedsiębiorstwa polega zatem na odpowiednim sterowaniu tymi procesami. Głównymi celami tych działań jest zapewnienie płynności finansowej przedsiębiorstwa, minimalizacja ryzyka, maksymalizacja jej rentowności i zapewnienie możliwości działania

Dyrektor finansowy na godziny jest odpowiedzialny za zarządzanie finansami w jego ramach do realizacji konkretnych zadań, do których należą przede wszystkim:

✔ wybór najkorzystniejszych źródeł finansowania przedsiębiorstwa,

✔ rozdysponowanie pozyskanych środków,

✔ określenie spodziewanych efektów z różnych form zaangażowania środków finansowych przedsiębiorstwa w wymiarze krótko- i długookresowym,

✔ identyfikacja ryzyka związanego z działalnością przedsiębiorstwa.

Istotności i zakres obowiązków Dyrektora finansowego na godziny w ostatnich latach znacznie wzrosła i obecnie jest uznawany za partnera do współzarządzania przedsiębiorstwem.

Pierwszym i podstawowym elementem sztuki zarządzania finansami przedsiębiorstw jest taki dobór źródeł finansowania spośród dostępnych dla danego przedsiębiorstwa, aby koszt tego kapitału był jak najniższy. Biorąc pod uwagę status prawny kapitałodawcy względem przedsiębiorstwa rozróżniamy finansowanie własne oraz finansowanie obce. Finansowanie własne ma miejsce wówczas, gdy dostarczone środki finansowe powiększają kapitał własny przedsiębiorstwa, a mianowicie kapitał zaangażowany w nim na stałe. W takiej sytuacji kapitałodawca staje się właścicielem lub współwłaścicielem przedsiębiorstwa. Finansowanie obce występuje wówczas, gdy do przedsiębiorstwa dostarczany jest kapitał udostępniany na określony okres, po upływie którego musi być zwrócony dawcy. Określany inaczej jako kapitał zwrotny.

Mając pozyskane środki, kolejnym zadaniem jest ich odpowiednia alokacja. Występują dwie możliwości rozdysponowania pozyskanego kapitału, a mianowicie:

✔ finansowanie bieżącej działalności przedsiębiorstwa, czyli składników kapitału obrotowego, w skład którego wchodzą gotówka i łatwo zbywalne papiery wartościowe, regulowanie bieżących zobowiązań, finansowanie zapasów, towarów, surowców, produkcji w toku itp.,

✔ finansowanie działalności rozwojowej, w postaci powiększania majątku trwałego przedsiębiorstwa.

Ocena opłacalności inwestycji jest niezwykle istotne w procesach inwestowania. Ma ono wpływ na odpowiednią alokację środków na wybrane cele. Rachunek ekonomiczny jest idealnym narzędziem wykorzystywany do tego zadania. Składa się on z metod i procedur wielowariantowego zestawienia nakładów i spodziewanych efektów.

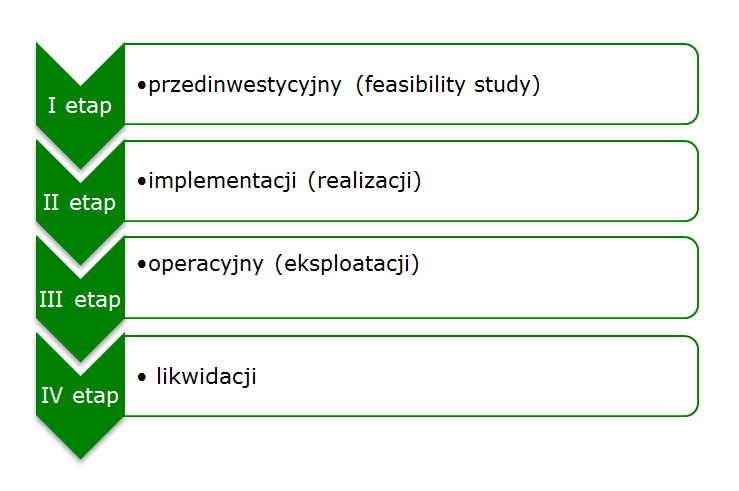

Zarządzanie inwestycjami rzeczowymi składa się z czterech głównych etapów.

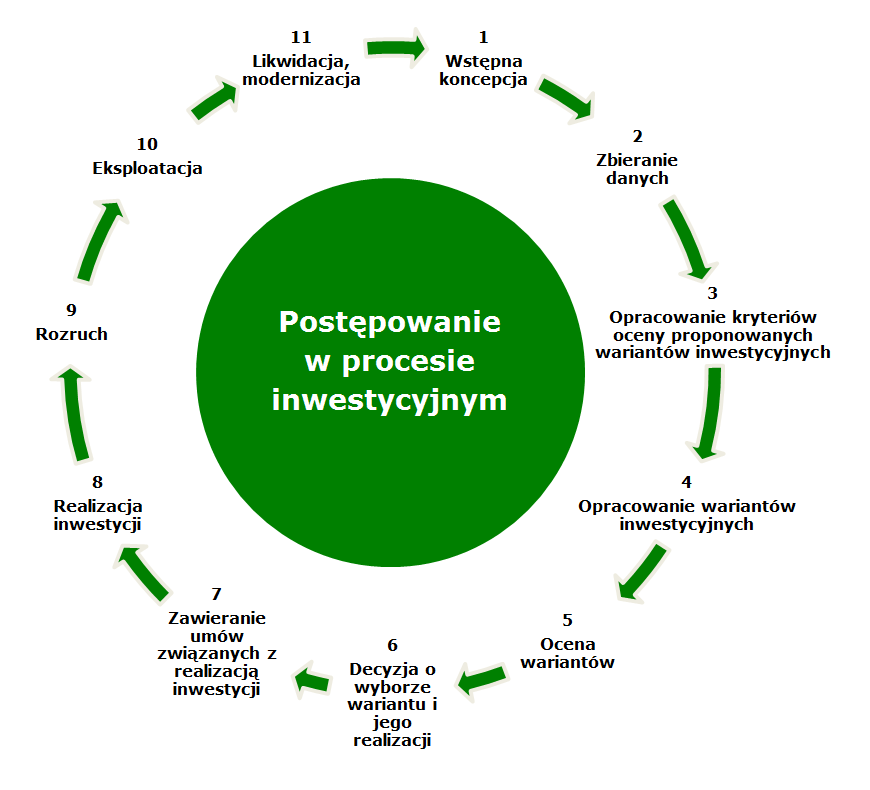

W ujęciu szczegółowym cykl życia projektu inwestycyjnego przedstawia się następująco:

Faza przedinwestycyjna

Etap I Pierwszy etap w cyklu projektu inwestycyjnego dotyczy planowania inwestycji rzeczowych (faza przygotowawcza inwestycji, przedinwestycyjna, feasibility study). Są to procedury przygotowywania i oceny decyzji inwestycyjnych za pomocą wieloaspektowych badań o charakterze inżynierskim, marketingowym i finansowo – ekonomicznym (tworzenie, odtwarzanie i modernizacja majątku z uwzględnieniem celów organizacji) zmierzających do wyboru efektywnego projektu inwestycyjnego, uwzględniające spodziewane wydatki na jego realizację.

Celem fazy przedinwestycyjnej jest przygotowanie informacji, która stanowi podstawę dla:

✍ formułowania strategii inwestycji,

✍ planowania strategicznego w ramach inwestycji,

✍ podejmowania decyzji o wyborze najefektywniejszego wariantu inwestycyjnego, których istotą jest zapewnienie długookresowego rozwoju i efektywności organizacji.

Strategia projektu inwestycyjnego to zestaw celów i zasad sformułowanych dla danego projektu, które determinują alokację zasobów w czasie jego planowania. Określenie strategii projektu inwestycyjnego ma na celu identyfikację:

✍ możliwości inwestycyjnych,

✍ określenie kierunków inwestowania,

✍ prognozowanie przyszłej sytuacji organizacji z uwzględnieniem wewnętrznych i zewnętrznych warunków jej funkcjonowania m.in. za pomocą badań rynkowych w zakresie popytu, podaży, zachowań klientów, konkurencji, otoczenia społecznego, prawnego, ekonomicznego, itp..

Podstawowe zadania w fazie przedinwestycyjnej obejmują :

✔ identyfikację możliwości produkcyjnych (studium możliwości) – określenie możliwości inwestycyjnych lub specyfikację projektów do dalszych badań,

✔ określenie wariantów inwestycji i wstępną ich selekcję – przygotowanie bardziej szczegółowych założeń techniczno-ekonomicznych, które pozwolą na dokonanie wstępnej selekcji wariantów inwestycyjnych,

✔ ocenę i podjęcie decyzji – ostateczną weryfikację oceny efektywności danego projektu, stanowiącą techniczną i ekonomiczną podstawę podjęcia decyzji o realizacji projektu. W ramach tego etapu wymagane jest przeprowadzenie tzw. studiów pomocniczych (np. studium rynkowego). Również wymagane jest przeprowadzenie analizy porównawczej alternatywnych rozwiązań w zakresie programu produkcji, techniki, technologii, inżynierii budowlanej itp.

Faza implementacji

Etap II Wybór ostatecznego wariantu projektu inwestycyjnego implikuje kolejny etap cyklu projektu inwestycyjnego, który związany jest z realizacją projektu inwestycyjnego (wykonalnością przyjętego projektu inwestycyjnego). Etap ten zawiera wszystkie działania związane z wykonaniem prac inwestycyjnych zgodnie z założeniami ujętymi w przyjętym projekcie inwestycyjnym, do których zaliczamy :

✔ przygotowanie ostatecznych planów technicznych projektu – wybór lokalizacji, opracowanie planów inżynieryjnych, przygotowanie szczegółowych harmonogramów prac i dostaw,

✔ prowadzenie negocjacji i zawieranie kontraktów z wykonawcami robót, dostawcami maszyn, urządzeń oraz instytucjami finansowymi,

✔ budowę,

✔ marketing przedprodukcyjny – promocję i reklamę przedprodukcyjną,

✔ rekrutację i szkolenie pracowników,

✔ przyjęcie obiektu do eksploatacji – techniczny odbiór projektu.

Faza eksploatacji

Etap III – Faza eksploatacji obejmuje okres od momentu przyjęcia obiektu inwestycyjnego w użytkowanie do momentu zakończenia jego użytkowania w celu dalszej modernizacji lub likwidacji. Faza ta dzieli się zwykle na dwa etapy :

1⃣ etap dochodzenia do projektowanej zdolności produkcyjnej, który jest związany z licznymi problemami technicznymi, technologicznymi, organizacyjnymi, kadrowymi itp.,

2⃣ etap pełnego wykorzystania zdolności produkcyjnej, który oceniany jest przez pryzmat wpływów i wydatków związanych z dystrybucją produkowanych wyrobów (np. zaopatrzenie w majątek obrotowy).

W omawianej fazie skupiają się niedomagania i osiągnięcia poprzednich faz. Rozumiane w tym sensie, że prognozy sprzedaży mogą okazać się nietrwałe, kadra nienależycie przygotowana, techniczno- technologiczne rozwiązania pełne braków, mogą też być inne zagrożenia dla projektu. Stąd przestrzeganie zasad jakości i niezawodności projektu oraz minimalizacji czasu realizacji inwestycji jest podstawową troską inwestora.

Faza modernizacji

Etap IV – rozpoczyna się w momencie podjęcia decyzji o modernizacji, wymianie na nowy lub likwidacji obiektu inwestycyjnego.

Na podstawie przedstawionego rysunku można zauważyć, że proces inwestycyjny obejmuje pełen cykl od projektowania do całkowitego rozliczenia finansowego przedsięwzięcia tj. jego likwidacji. Proces inwestycji wspomagany jest informacją wynikającą z planowania i kontroli realizacji inwestycji w celu sterowania realizacją projektu inwestycyjnego dla uzyskania założonej ekonomicznej efektywności inwestycji i strategicznego celu organizacji.

Klu zagadnienia

Decyzje podejmowane w obszarze zarządzania inwestycjami rzeczowymi powinny być dokładnie przemyślane, a przede wszystkim przyczynić się do realizacji celu działania firmy. Istotny przy tym jest fakt, że cele wymagają zrozumienia i rozpoznania bieżącej sytuacji przedsiębiorstwa oraz planów co do jej przyszłości.

Przedsiębiorstwa podobnie jak gospodarstwa domowe podejmują nieustannie decyzje związane z przeznaczeniem środków na konsumpcje, oszczędności lub inwestycje. Rolą Dyrektora finansowego na godziny jest odpowiednie rozdysponowanie nagromadzonych środków pieniężnych pomiędzy wyszczególnione możliwości. Długookresowym celem przedsiębiorstwa jest maksymalizacja wartości przedsiębiorstwa, co jest możliwe poprzez bieżące przemyślane działania zmierzające do zwiększenia stanu posiadanie właścicieli przedsiębiorstwa. Realizacja wyznaczonego celu jest możliwa, jednak pod warunkiem prowadzenia działalności inwestycyjnej. Podmioty gospodarcze działające w gospodarce rynkowej są niejako zobligowane do dostosowywania swoich produktów, usług do zmieniających się wymagań rynku, uwarunkowanych postępem technicznym, kulturowym, cywilizacyjnym. Ponadto w przedsiębiorstwach produkcyjnych, handlowych i usługowych mamy do czynienia ze stopniowym zużywaniem się środków trwałych. W takiej sytuacji wymagane jest podejmowanie przedsięwzięć inwestycyjnych odtworzeniowych, zmierzających do utrzymania wysokiej pozycji konkurencyjnej. Należy przy tym pamiętać, że istnienie na rynku wymaga podejmowania racjonalnych decyzji, które są oparte na wiedzy i doświadczeniu.

Decyzje inwestycyjne w sferze inwestowania rzeczowego powinny zapadać wtedy, kiedy posiadamy konkretne dane liczbowe umożliwiające podjęcie decyzji o zaangażowaniu kapitału na poczet zwiększenia zysku w przyszłości.

Reasumując, głównym celem przedsiębiorstwa jest maksymalizacja jego wartości rynkowej poprzez maksymalizację zysku osiąganego dzięki efektywnemu wykorzystaniu zaangażowanego kapitału.

Dyrektor finansowy na godziny

Misja | Maksymalizacja potencjału firm poprzez skuteczne zarządzanie finansami.

Wychowywałem się wśród przedsiębiorców, mój Dziadek był przedsiębiorą, mój Tata jest przedsiębiorcą, przechodząc przez nie jeden kryzys. Praca z przedsiębiorcami jest moją pasją.

+12 lat rozwijania kompetencji w zakresie zarządzania finansami przedsiębiorstw. Dostępne bio.

+4 lata realizacji usług dla przedsiębiorców. Poznaj historię moich początków w biznesie tutaj.

+65 zrealizowanych narzędzi analitycznych w excelu dla biznesu począwszy od spółek z Grupy Kapitałowej PGE po startupy technologiczne.

Jak inwestować pieniądze | Jak zacząć inwestować | Strategie inwestycyjne | W co inwestować pieniądze | Inwestowanie w startupy | Inwestowanie w firmy | Inwestowanie w nieruchomości | Inwestycja w ziemię | Inwestycje rzeczowe | Inwestycje kapitałowe | Inwestowanie w pożyczki | Ocena opłacalności inwestycji | Jak oszczędzać pieniądze | FinTech |

Polecane artykuły przez Autora

FIRMA

KONTAKT