Cash flow to rachunek przepływów pieniężnych w firmie.

Efektywność w przedsiębiorstwie jest uzależniona nie tylko od dostępu do kapitału, ale przede wszystkim od jakości zarządzania. Narzędziem pozwalających w znacznym stopniu wpływać na jakość zarządzania jest controlling. Wdrożenie controllingu umożliwia, racjonalne rozdzielenie kompetencji i odpowiedzialności na różnych szczeblach zarządzania oraz powiązanie osiągniętych wyników z systemem motywacyjnym.

Konsultacja

Forma konsultacji: 15 minutowa rozmowa lub odpowiedź na maila.

Specjalizuję się m.in. w:

☑ prognozowaniu finansowym / szacowaniu zapotrzebowania na finansowanie,

☑ rachunkowości zarządczej,

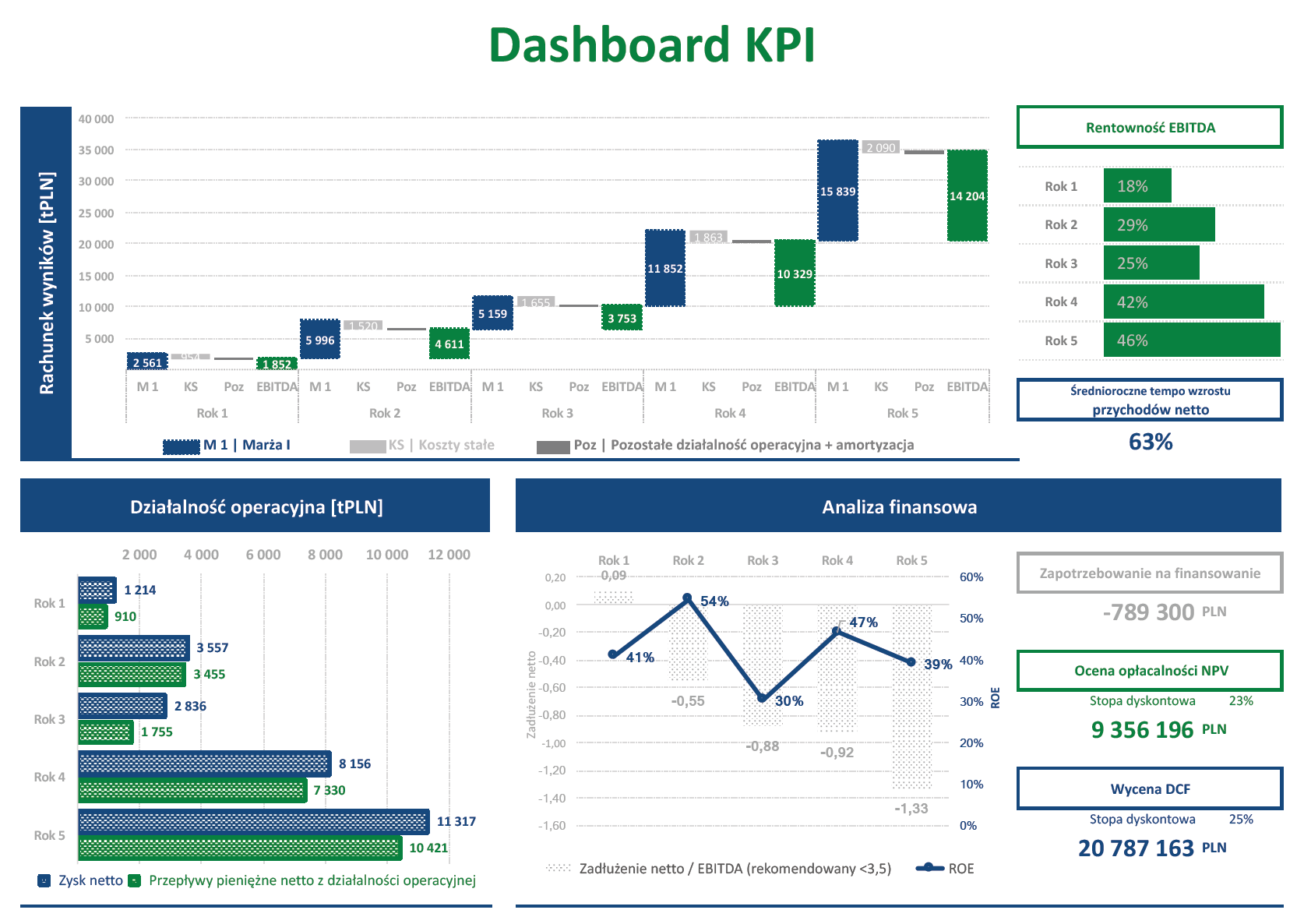

☑ wdrożeniu Dashboardów KPI,

☑ automatyzacji raportowania danych,

☑ ocenie opłacalności inwestycji,

☑ analizie rentowności produktów, klientów, pracowników, projektów.

Zyskaj konsultację. Bezpłatnie.

Krzysztof Janik | CFO na godziny

Controlling / Cash flow | Data opublikowania: 18 cze 2021 r. | Data aktualizacji: 25 gru 2021 r.

Cash flow

Planowanie, to jeden z kluczowych elementów zarządzania firmą. Bez niego ciężko ocenić, czy podejmowane działania przynoszą korzyści. I co ważne, nie chodzi tylko o prognozowanie zysków. Aby zadbać o płynność finansową firmy coraz częściej przygotowują cash flow.

Cash flow - co to takiego?

Sprawozdanie finansowe składa się z kilku elementów. Oprócz bilansu i rachunku zysków i strat obejmuje ono także rachunek przepływów pieniężnych. Cash flow to element sprawozdania finansowego istniejącego przedsiębiorstwa. Przedstawia źródła finansowania i ich wykorzystanie. Innymi słowy cash flow, to rachunek przepływów pieniężnych. Dokument pozwala na ustalenie, jaką gotówką dysponuje przedsiębiorstwo, z jakich źródeł ona pochodzi i jak zostały zagospodarowane te finanse. Jest uzupełnieniem pozostałych zestawień. Sposób jego sporządzenia określają przepisy. W przeciwieństwie do bilansu i rachunku zysku i strat uwzględnia wyłącznie faktycznie zaistniałe przepływy pieniężne. Innymi słowy zawiera on zestawienie wpływów oraz wydatków z ich rozdzielenie na te dotyczące:

1⃣ działalności operacyjnej (podstawowa działalności firmy)

2⃣ działalności inwestycyjnej

3⃣ działalności finansowanej

Nie obejmuje on wartości szacunkowych, dlatego wskaźniki oparte na cash flow są dokładniejsze od innych sposobów wykorzystywanych w ocenie sytuacji finansowej firmy.

Cash flow powinien być monitorowany regularnie oraz cyklicznie prognozowany w horyzontach:

✍ krótkookresowym (do 3 miesięcy)

✍ średniookresowym (do 2 lat)

✍ długookresowym (do 5 lat)

Dzięki temu w prosty sposób można przewidzieć niedobory środków pieniężnych i odpowiednio wcześnie zareagować dobierając najbardziej korzystne źródła finansowania.

Controlling

Do głównych funkcji controllingu należą:

✔ kontrolowanie

Każda z powyższych funkcji jest ze sobą ściśle skorelowania. Wdrożenie controllingu w pełnej krasie jest związane z potrzebą wdrożenia wypracowanych rozwiązań do każdej z nich.

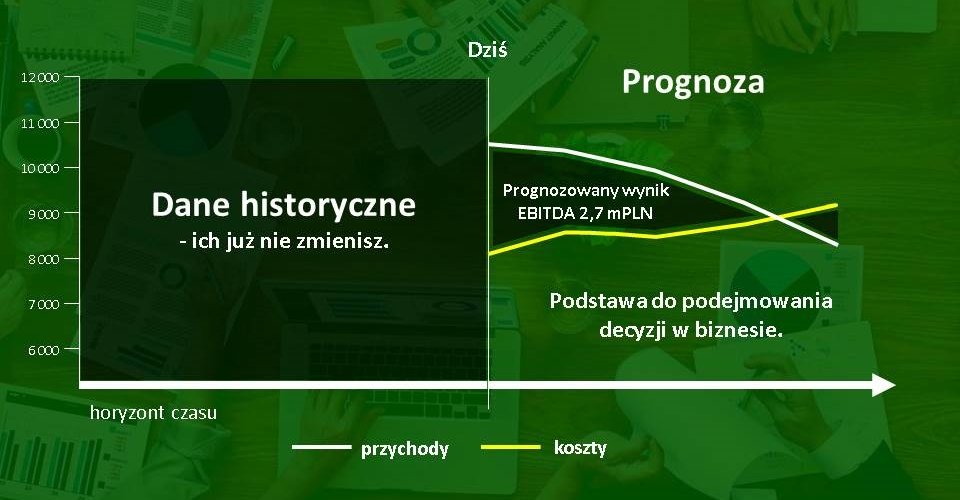

Prognozowanie finansowe

Prognoza przepływów pieniężnych pozwala oszacować przyszłe przepływy pieniężne z działalności operacyjnej, inwestycyjnej oraz finansowej. Warto pamiętać, że prognozy finansowe są przygotowywane zgodnie z najlepszych stanem wiedzy na dzisiaj co do kształtowania się wyników finansowych w przyszłości oraz odzwierciedlają możliwe efekty planowanych do podjęcia decyzji biznesowych. Kluczowe jest, aby prognozy finansowe były cykliczne aktualizowane co umożliwi skuteczne zarządzanie finansami firmy. Pomocne przy prognozowaniu są gromadzone w firmie dane, na podstawie których weryfikowana jest skuteczność prognozowania. Cash flow jest finalnym efektem prognozowania.

Cash flow składa się z 3 głównych części:

Część I: Operacyjna

Przepływy pieniężne netto z działalności operacyjnej, czyli środki generowane z podstawowej działalności przedsiębiorstwa, a dokładnie:

☑ przepływy brutto, to zysk operacyjny z uwzględnieniem dodanej amortyzacji i po odjęciu zapłaconego podatku

☑ przepływy netto, to przepływy brutto z uwzględnieniem zmiany kapitału pracującego oraz zmianą pozostałych aktywów i pasywów operacyjnych

☑ zmiana kapitału pracującego, czyli zmiana należności i zobowiązań – przy założeniu, że wszystkie wzrastają.

Część II: Inwestycyjna

Przepływy pieniężne netto z działalności inwestycyjnej, to środki generowane lub wydatkowane na potrzeby rozwoju firmy, które w przyszłości mają przynieść korzyści z inwestycji dla przedsiębiorstwa.

Część III: Finansowa

Przepływy pieniężne netto z działalności finansowej, to rodzaj środków pozyskanych z zewnątrz na potrzeby finansowania przedsiębiorstwa np. kredyty zwroty zaciągniętych zobowiązań finansowych.

Kolejnymi elementami zestawionymi w cash flow są:

✔ przepływy pieniężne netto razem – obejmują zsumowane kwoty z działalności operacyjnej, inwestycyjnej i finansowej.

✔ bilansowe zmiany stanu środków pieniężnych

✔ środki pieniężne na początku okresu sprawozdawczego

✔ środki pieniężne na zakończenie okresu sprawozdawczego

Analiza cash flow

Pierwszą czynnością podczas analizy rachunku zysków i strat jest ocena przepływów gotówkowych z poszczególnych rodzajów działalności (operacyjnej, inwestycyjnej i finansowej). Pod uwagę bierze się głównie specyfikę firmy oraz branżę, w której przedsiębiorstwo działa. W analizie wstępnej uwagę przywiązuje się do tego czy saldo jest dodatnie czy ujemne. Rozróżniamy 8 wariantów sald z trzech obszarów działalności.

| Warianty | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

|---|---|---|---|---|---|---|---|---|

| Działalność operacyjna | + | + | + | + | - | - | - | - |

| Działalność inwestycyjna | + | - | + | - | + | - | + | - |

| Działalność finansowa | + | - | - | + | + | + | - | - |

Wariant nr 1 charakteryzuje przedsiębiorstwo o bardzo wysokiej płynności finansowej. Taka sytuacja zazwyczaj dotyczy przedsiębiorstw przygotowujących się do podjęcia inwestycji lub dokonania przejęcia innego podmiotu.

Wariant nr 2 występuje w przedsiębiorstwach o wysokiej rentowności. Takie firmy finansują działalność inwestycyjną oraz regulują zobowiązania z wypracowanej przez siebie nadwyżki finansowej.

Wariant nr 3 może wynikać z dwóch powodów:

1⃣ Przedsiębiorstwo uzyskuje dodatnie wpływy z działalności operacyjnej oraz inwestycyjnej,

2⃣ Wpływy z bieżącej działalności nie wystarczają na pokrycie zobowiązań, przedsiębiorstwo upłynnia więc aktywa trwałe pozyskując tym samym nowe środki.

Wariant nr 4 charakteryzuje głównie przedsiębiorstwa rozwijające się, które nie są wstanie pokryć wydatków na rozwój z wypracowanych zysków, dlatego też pozyskują zewnętrzne źródła finansowania.

Wariant nr 5 dotyczy przedsiębiorstw mierzących się z tymczasowymi kłopotami i nie generujących dodatnich przepływów z działalności operacyjnej. Takie firmy, chcąc utrzymać płynność finansową, wspierają się zewnętrznymi źródłami finansowania. Fakt, iż mogą je pozyskać, jest sygnałem, że sytuacja może znacznie się poprawić.

Wariant nr 6 w którym przepływy z działalności operacyjnej i inwestycyjnej są ujemne, a źródłem gotówki na pokrycie niedoborów są kredyty i kapitał właścicielski, jest charakterystyczny dla młodych, rozwijających się firm o dobrych perspektywach, w które wierzyciele nie obawiają się inwestować.

Wariant nr 7 występuje w przedsiębiorstwach przeżywających trudności finansowe. Płynność finansową utrzymują dzięki wyprzedaży majątku trwałego.

Wariant nr 8 może zdarzyć się w podmiotach, które w poprzednich okresach zgromadziły duże zasoby finansowe, z których to obecnie realizują swoje wydatki inwestycyjne. Jednak jest to sytuacja ryzykowna, mogąca skończyć się bankructwem przedsiębiorstwa.

Podczas analizy rachunku przepływów pieniężnych należy wyjaśnić ewentualne różnice między przepływami z działalności operacyjnej a zyskiem netto w rachunku zysków i strat. Wyjaśnienie owych różnic polega na analizie wpływu zmian aktywów i pasywów bilansu na kształtowanie się salda przepływów operacyjnych. Innymi słowy zysk netto jest pojęciem księgowych, a kolei cash flow z działalności operacyjnej przedstawia faktycznie wpływy gotówki ze sprzedaży oraz wypływy gotówki dla m.in. kontrahentów, pracowników, urzędu skarbowego.

Cash flow - przykłady

Rachunek przepływów pieniężnych (cash flow) sporządzany jest dwoma metodami:

1⃣ metodą bezpośrednią

2⃣ metodą pośrednią

Metoda bezpośrednia zestawia poszczególne grupy wydatków oraz wpływów. Przepływy z działalności operacyjnej obliczane są podstawie pomniejszenia wpływów działalności operacyjnej o wydatki operacyjne. Precyzując: tworzą się dwie grupy:

➡ grupa I – grupa wpływów, którą tworzą sprzedaż i inne wpływy

➡ grupa II – grupa wydatków, którą tworzą dostawy, usługi, wynagrodzenia, świadczenia, podatki, ubezpieczenia itp.

Metoda pośrednia jest stosowana najczęściej. Charakteryzuje się tym, że pozycją wyjściową jest zysk netto, względem którego uwzględnione są wszystkie korekty.

Pod uwagę bierze się takie korekty, jak m.in.:

➡ amortyzacja (jest kosztem ale nie jest wydatkiem), dywidendy, zyski z działalności inwestycyjnej (dotyczy działalności inwestycyjnej),

➡ stan rezerw, zapasów, zobowiązania, należności lub rozliczenia międzyokresowe.

Zastosowanie cash flow w finansach firmy

W tej części artykułu warto zadać sobie pytanie nie “po co?”, a “dlaczego warto?”. Dlaczego przygotowywanie cash flow w firmie jest niezbędne? I choć odpowiedź jest dość oczywista, to wymaga ona podkreślenia.

Analiza cash flow wykorzystywana jest do zachowania bezpieczeństwa finansowego przedsiębiorstwa i usystematyzowania systemu informacji zarządczej dotyczącej wysokości zapotrzebowania na finansowanie zewnętrzne dzięki prognozie przepływów. Istotnym jest, aby skoncentrować się na danych z tu i teraz, a nie tych historycznych. Z analizy korzystają również banki, inwestorzy oraz klienci do oceny wypłacalności kontrahenta. Świadomy i odpowiedzialny właściciel, dyrektor finansowy czy manager powinni bezwzględnie posługiwać się cash flow.

Rachunek przepływów pieniężnych to podstawa do oceny kondycji firmy. Pokazuje rzeczywiste przepływy środków dostarczając informacji o płynności finansowej firmy i jej wypłacalności. Warto korzystać z rozwiązań, które mogą ustrzec przedsiębiorstwo przed poważnymi problemami finansowymi.

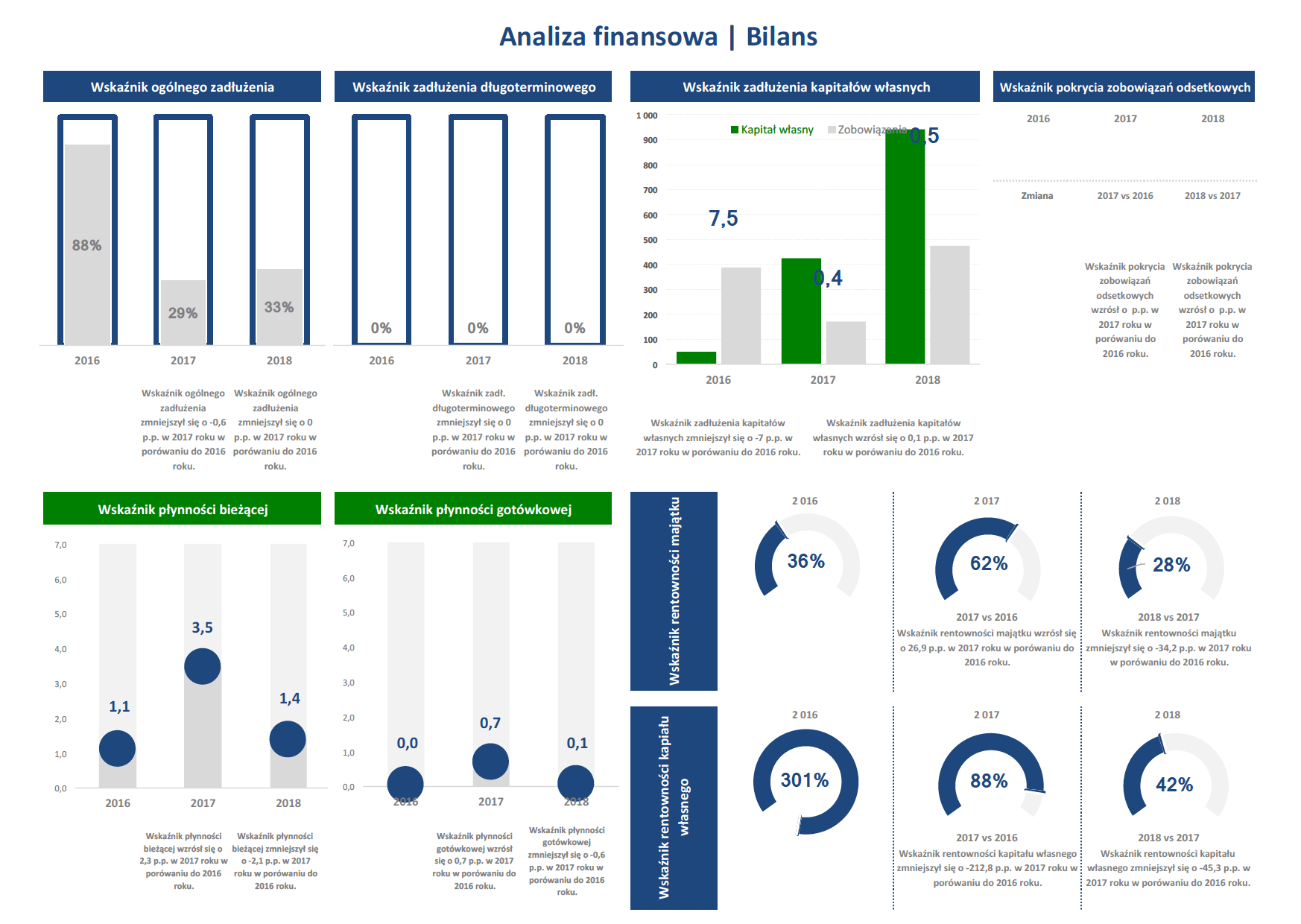

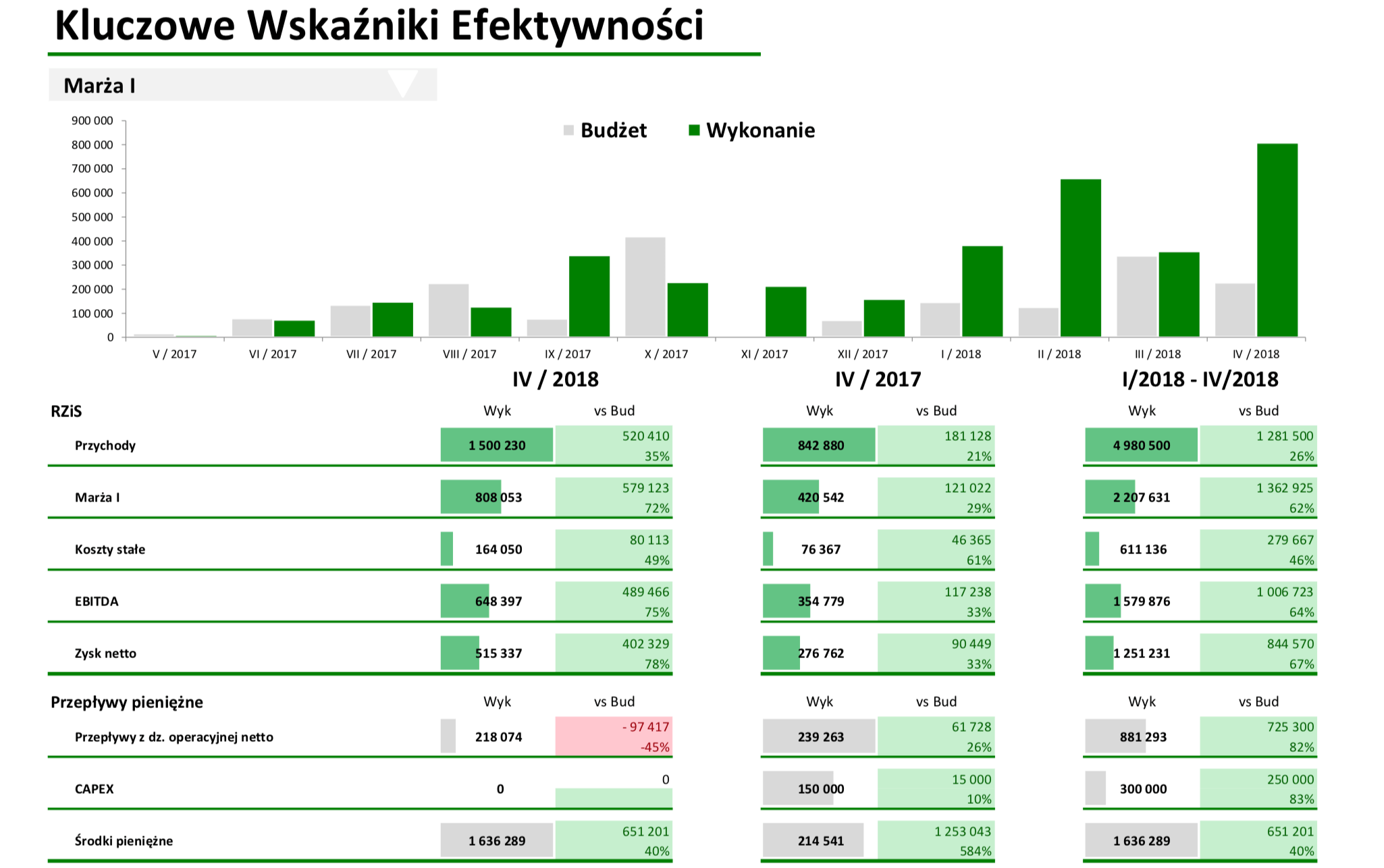

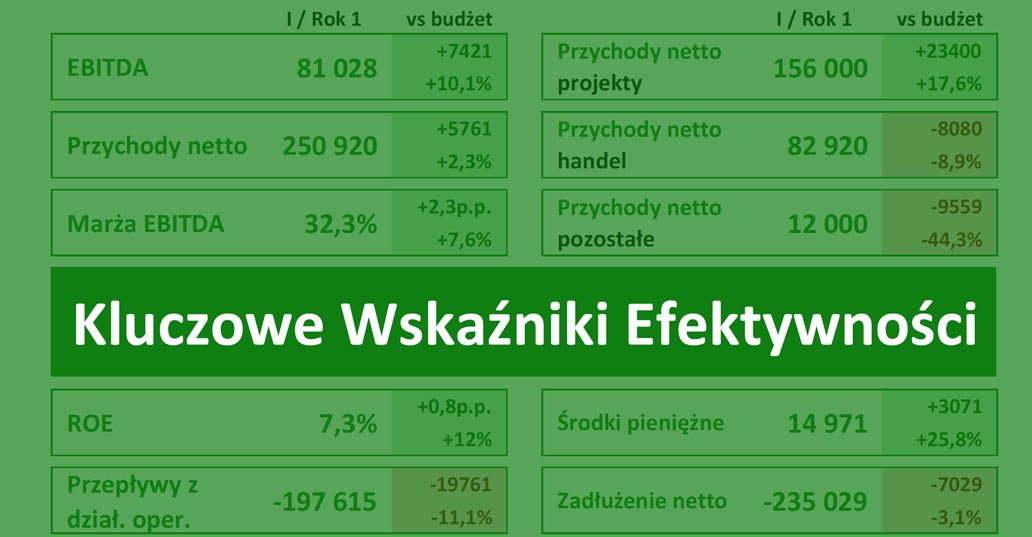

Monitorowanie płynności finansowej & raportowanie wskaźników KPI

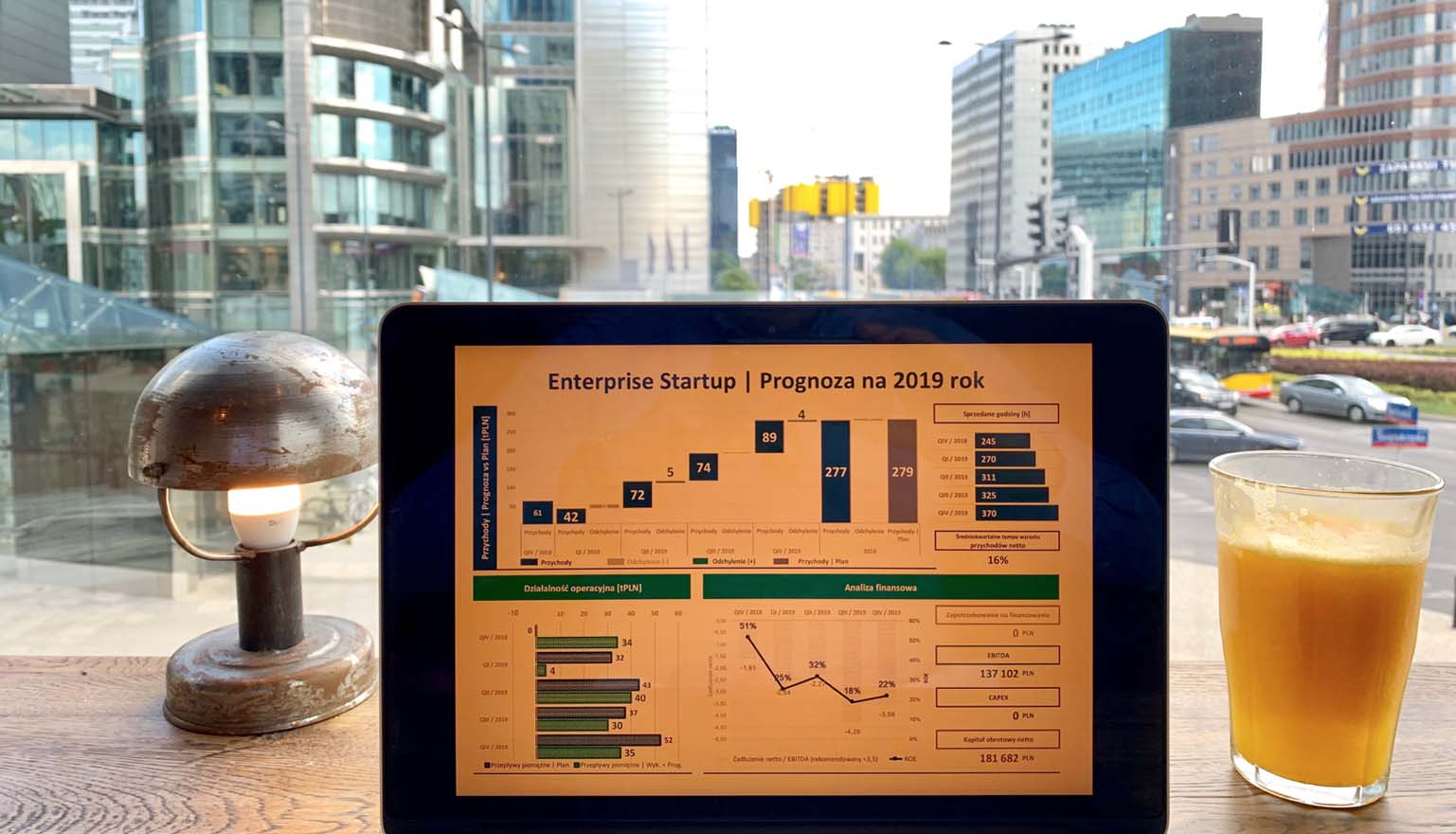

Narzędzia oraz dane umożliwiają podejmowanie skutecznych decyzji biznesowych.

Popularne artykuły

Inwestowanie

Narzędzia analityczne

Motywowanie

Sprzedaż firmy

Skuteczne zarządzanie biznesem to zarządzanie jego przyszłością, a zarządzanie przyszłością to zarządzanie sferą finansową biznesu odzwierciedloną na podstawie podjętych oraz planowanych do podjęcia decyzji.

Dyrektor finansowy na godziny

Misja | Maksymalizacja potencjału firm poprzez skuteczne zarządzanie finansami.

Wychowywałem się wśród przedsiębiorców, mój Dziadek był przedsiębiorą, mój Tata jest przedsiębiorcą, przechodząc przez nie jeden kryzys. Praca z przedsiębiorcami jest moją pasją.

+12 lat rozwijania kompetencji w zakresie zarządzania finansami przedsiębiorstw. Dostępne bio.

+4 lata realizacji usług dla przedsiębiorców. Poznaj historię moich początków w biznesie tutaj.

+65 zrealizowanych narzędzi analitycznych w excelu dla biznesu począwszy od spółek z Grupy Kapitałowej PGE po startupy technologiczne.

Controlling | Controlling finansowy | Dyrektor finansowy na godziny | Konsultant biznesowy | Plan finansowy | Prognoza finansowa | Cash flow | Case studies | Wdrożenie controllingu | Wdrożenie controllingu w firmie produkcyjnej | Modelowanie finansowe | KPI | KPI przykłady | Wskaźniki KPI w sprzedaży | KPI sales velocity | Raportowanie zarządcze

FIRMA

KONTAKT